- Forfatter Alex Aldridge [email protected].

- Public 2023-12-17 13:46.

- Sist endret 2025-06-01 07:37.

Nøkkelforskjell - Angel vs Seed Funding

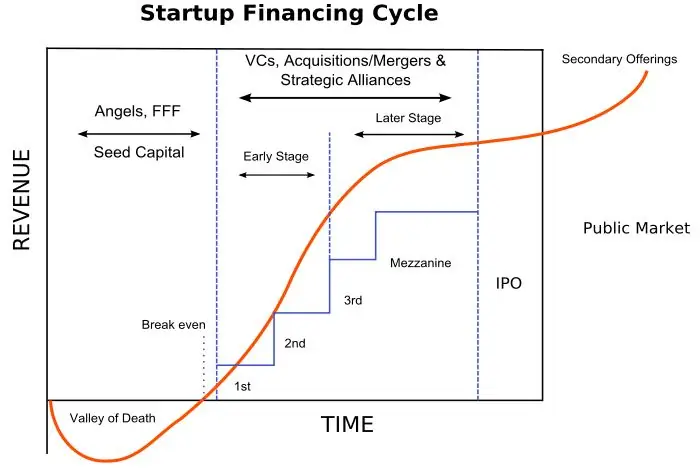

På grunn av det begrensede omfanget av små bedrifter og gründere, blir det ofte en utfordring å få tilgang til midler som kreves for utvidelse, siden finansierings alternativer som aksjeemisjoner ikke er tilgjengelige. Mens flertallet av investorer foretrekker å investere i veletablerte virksomheter, investerer noen i småskala oppstart. Engelinvestorer og såkornfinansiering er slike småskalabedriftsinvesterings alternativer. Den viktigste forskjellen mellom engel- og såkornfinansiering er at mens englefinansiering gir både monetære og forretningsutviklingsferdigheter til oppstart, er investorer av såkornfinansiering først og fremst interessert i en eierandel.

What is Angel Funding

Englefinansiering er investeringene gjort av engleinvestorer. Engelinvestorer er en gruppe investorer som investerer i gründere og småskala oppstartsbedrifter. Engelinvestorer blir også referert til som private investorer eller uformelle investorer. Disse investorene er generelt personer med høy nettoverdi som ikke bare har midlene de er villige til å låne ut, men også forretningsekspertisen som kan hjelpe gründere og oppstartsbedrifter med deres beslutningstaking. Disse investorene er vanligvis tidligere ansatte som har hatt topplederstillinger i anerkjente organisasjoner eller vellykkede gründere. Hovedmålet deres er å oppnå økonomisk avkastning fra å investere i nye virksomheter med høyt potensial for vekst.

Kjennetegn ved engelfinansiering

Hvilken type virksomheter som ulike engleinvestorer er villige til å investere, kan variere. For eksempel, hvis en bestemt forretningsengelinvestor er en tidligere seniorpersonell i en teknologibasert organisasjon, vil han sannsynligvis være interessert i å investere i en lignende oppstart. Videre, ved å velge et forretningsforslag som er i samsvar med egen erfaring, kan investoren bidra med operasjonell ekspertise i tillegg til finansiell ekspertise, som er et vanlig kjennetegn ved forretningsengler.

Engler gjør en høyrisikoinvestering siden den fremtidige suksessen eller fiaskoen til gründere og oppstartsbedrifter de investerer i er ukjent. Den sannsynlige risikoen er også knyttet til det faktum at disse startupene har minimal erfaring med å drive virksomhet. Derved, hvis den nye virksomheten ikke oppnår de tiltenkte resultatene, kan englene miste sine investerte midler fullstendig. Dermed krever engler høyere avkastning på grunn av den større risikoen som tas. Generelt kan en engel i gjennomsnitt forvente en avkastning på 20-30 %. Noen ganger kan engler få en eierandel i selskapet.

Engleinvestorer kan bidra med en enkelt investering eller flere investeringer for å hjelpe oppstarten til å stabilisere seg som en dyktig forretningsdrift. De fortsetter å finansiere en oppstart inntil satsingen er tilstrekkelig stabilisert og er i stand til å gjennomføre en vellykket operasjon. Dessuten, hvis virksomheten ikke presterer som forventet innen en gitt tidsperiode, kan investoren bestemme seg for å trekke seg fra virksomheten. Dette omtales som en utfartsvei. Utgangsrutene er ofte nøye planlagt av engleinvestorer før de foretar den første investeringen. For eksempel, hvis engleinvestorene har en eierandel i virksomheten, vil han eller hun bestemme seg for å selge den til en annen interessert part som en utgangsrute. Glob alt er UK Business Angels Association (UKBAA) og European Business Angel Network (EBAN) representanter for investormiljøer for oppstartsbedrifter.

Hva er seed-finansiering?

Seed-finansiering, også kjent som startkapital, refererer til å investere i en oppstartsbedrift ved å skaffe seg et aksjeeierskap eller konvertibel gjeld i den. Eierandel tilsvarer en eierandel i virksomheten og investorer i såkornfinansiering blir dermed aksjonærer i virksomheten og har muligheten til å påvirke beslutningene til virksomheten. Konvertibel gjeld kan konverteres til aksjer på en fremtidig dato.

Kjennetegn ved seed-finansiering

Gründerne av bedriften kan få familiemedlemmer, venner og andre bekjente til å investere i oppstartsvirksomheten. I motsetning til engleinvestorer, har ikke investorer av såkornfinansiering avanserte ferdigheter til å gi råd om forretningsdrift.

Ytterligere såkornfinansiering er ikke begrenset til oppstartsbedrifter, men kan også brukes som en finansieringskilde for pågående virksomheter. Mange etablerte selskaper bruker såkornfinansiering for å få tilgang til finansiering. Debut, en UK-basert leverandør av en studentrekruttering-app, skaffet nylig finansiering gjennom startfinansiering.

Hva er forskjellen mellom Angel- og Seed-finansiering?

Angel vs Seed Funding |

|

| Investorer er personer med høy nettoverdi som kan bidra med store mengder personlig formue | Entreprenører kan få familie, venner og bekjente til å bidra med finansiering |

| Finansiering | |

| Investorer bidrar med egen forretningskompetanse i tillegg til kapitalfinansiering | Investorer gir kapitalfinansiering; ekspertråd gis vanligvis ikke |

| Equity Stake | |

| Engler krever ikke aksjeeierskap eller konvertibel gjeld ved oppstart | Seed-finansiering krever et aksjeeierskap eller konvertibel gjeld i selskapet |